税理士法人日本会計相続センター|札幌・北海道の相続税対策を専門とする事務所

税理士法人日本会計相続センター|札幌・北海道の相続税対策を専門とする事務所

相続人は、相続開始の時から、被相続人の財産に属した一切の権利義務を継承します。ただし、被相続人の一身に専属したものは、該当しません。

相続税がかかる相続財産には以下のものがあります。

| プラスの財産 | 不動産(土地・建物) | 一軒家・マンション・農地・店舗・貸地・自社ビル・工場・倉庫など |

|---|---|---|

| 不動産上の権利 | 借地権・借家権 | |

| 現金・預貯金・有価証券 | 預金通帳・小切手・株券・貸付金・国債など | |

| その他 | ゴルフ会員権・著作権など | |

| 動産 | 車・骨董品・宝石・家具・家電など | |

| マイナスの財産 | 借金 | 銀行や人からの借入金 |

| その他 | 未払いの医療費などの債務 |

| 課税されない相続財産 | 墓地/墓石/仏壇/仏具/神棚 | 墓地、墓石、仏壇、仏具、神棚については、日本の風習としてある「先祖を崇拝する」ことに考慮して、墓地などには原則相続税が課税されません。 ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税の課税対象になります。 |

|---|---|---|

| 損害賠償金 | 損害賠償金については、自ら起こした事故ではなく、不慮の事故で死亡した場合、生命保険金のほかに事故の原因を起こした相手より損害賠償金が遺族に支払われます。 支払われた損害賠償金は遺族の精神的苦痛に対する賠償として支払われたので相続財産になりません。 |

|

| 弔慰金 | 会社から受け取る弔慰金は相続財産になりません。 | |

| 相続財産を取得しない人が得た贈与財産 | 相続税は原則として、死亡した人の財産を相続や遺贈(死因贈与を含む)によって取得した場合に、その取得した財産に課税されるものですので、そもそも相続をされていない方に税金の支払いは必要ありません。 |

遺贈は、遺言によって特定の人に財産を与えるもので、財産を渡す人を「遺贈者」、財産を受け取る人を「受遺者」と呼びます。死因贈与は、死亡を条件として生前に交わした贈与契約で、財産を与える側を贈与者、受け取る側を受贈者と呼びます。

遺贈は遺贈者が一方的に行う意思表示(単独行為)にため、受遺者は財産を受け取らないという選択も可能ですが、死因贈与は贈与者と受贈者の合意で成立する契約になります。贈与者の死後、受贈者の意思だけで財産の受け取りを放棄することはできません。

相続に関するトラブルを防ぐために、誰が相続人となり、何が遺産にあたり、被相続人の権利義務がどのように受け継がれるかなど、相続の基本的なルールが定められています。

この民法の相続について規定した部分を「相続法」といいます。

相続法は、昭和55年(1980年)に改正されて以降、大きな改正は行われていませんでしたが、高齢化の進展など社会環境の変化に対応するため、平成30年7月、約40年ぶりに大きな見直しが行われました。この改正により、残された配偶者が安心して安定した生活を過ごせるようにするための配偶者居住権や自筆証書による遺言書の保管制度など新たな制度が設けられました。

今回の相続法の改正の主な内容は次のとおりです。

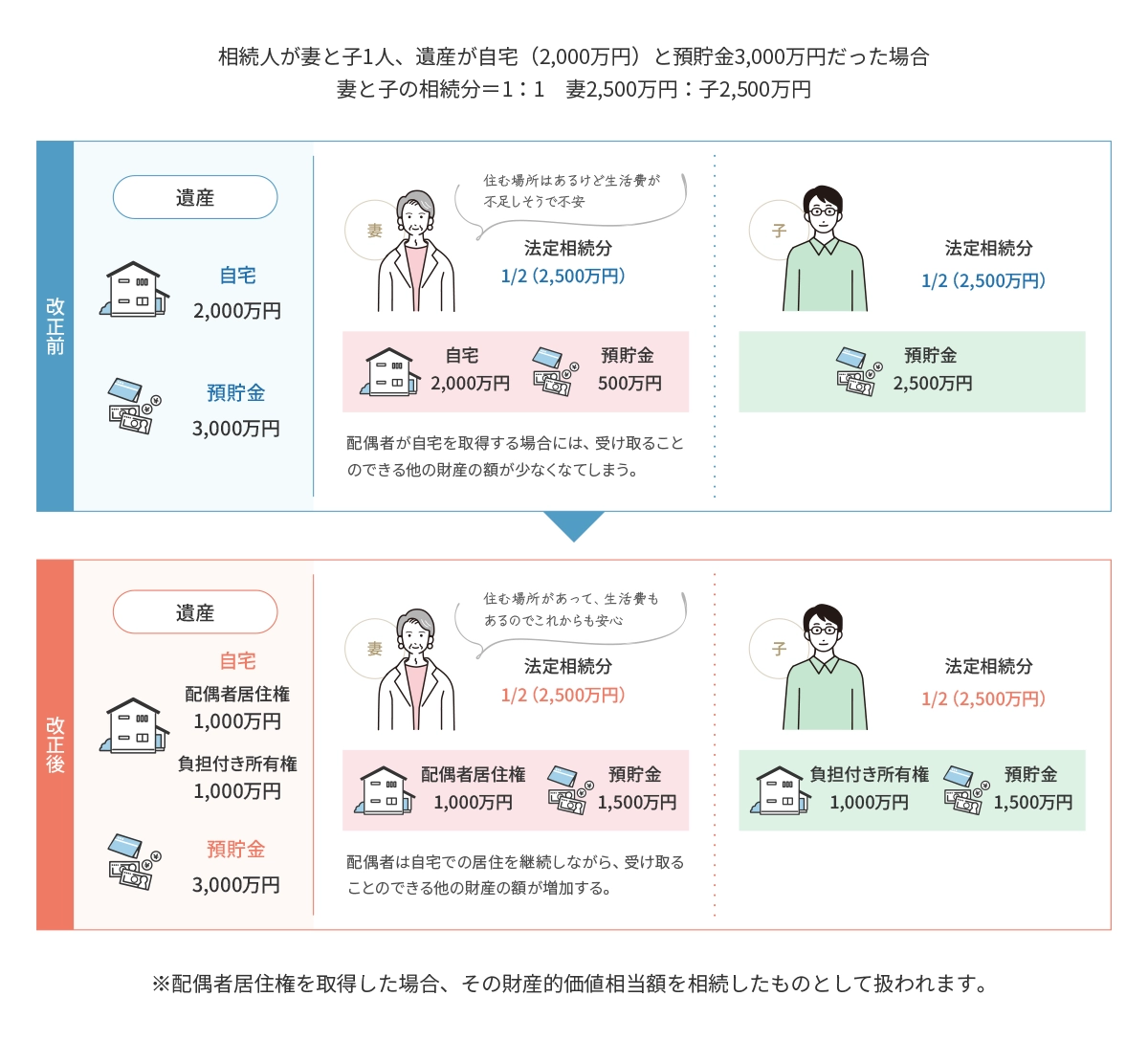

配偶者居住権は、配偶者が相続開始時に被相続人が所有する建物に住んでいた場合に、終身または一定期間、その建物を無償で使用することができる権利です。

これは、建物についての権利を「負担付きの所有権」と「配偶者居住権」に分け、遺産分割の際などに、配偶者が「配偶者居住権」を取得し、配偶者以外の相続人が「負担付きの所有権」を取得することができるようにしたものです。上記のとおり、配偶者居住権は、自宅に住み続けることができる権利ですが、完全な所有権とは異なり、人に売ったり、自由に貸したりすることができない分、評価額を低く抑えることができます。このため、配偶者はこれまで住んでいた自宅に住み続けながら、預貯金などの他の財産もより多く取得できるようになり、配偶者のその後の生活の安定を図ることができます。

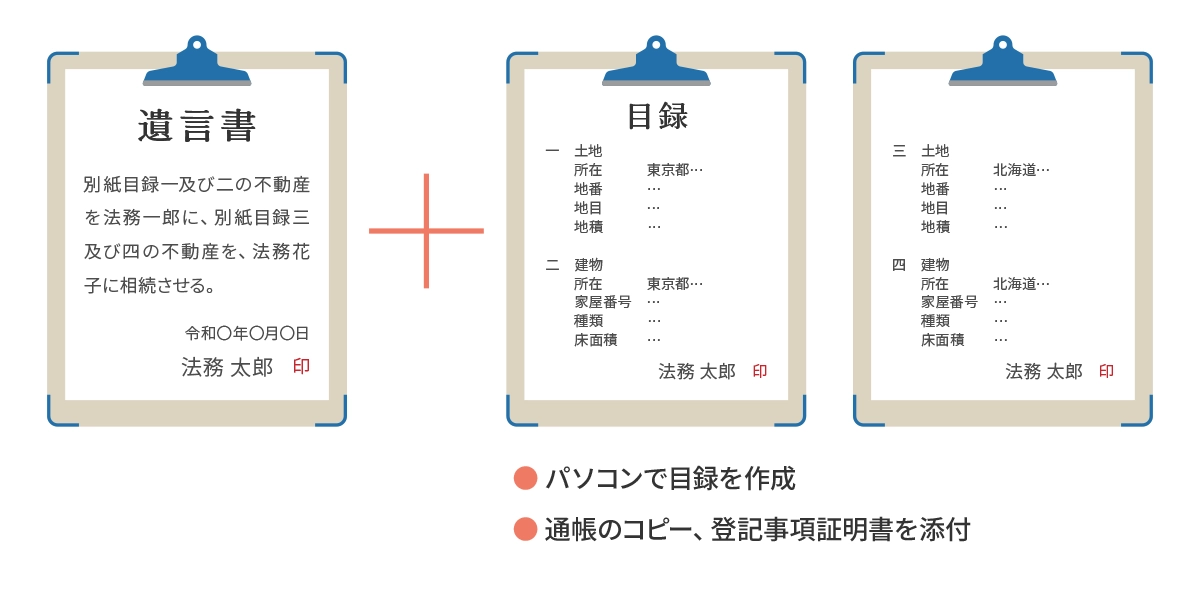

これまで自筆証書遺言は、添付する目録も含め、全文を自書して作成する必要がありました。その負担を軽減するため、遺言書に添付する相続財産の目録については、平成31年1月よりパソコンで作成した目録や通帳のコピーなど、自書によらない書面を添付することによって自筆証書遺言を作成することができるようになりました。

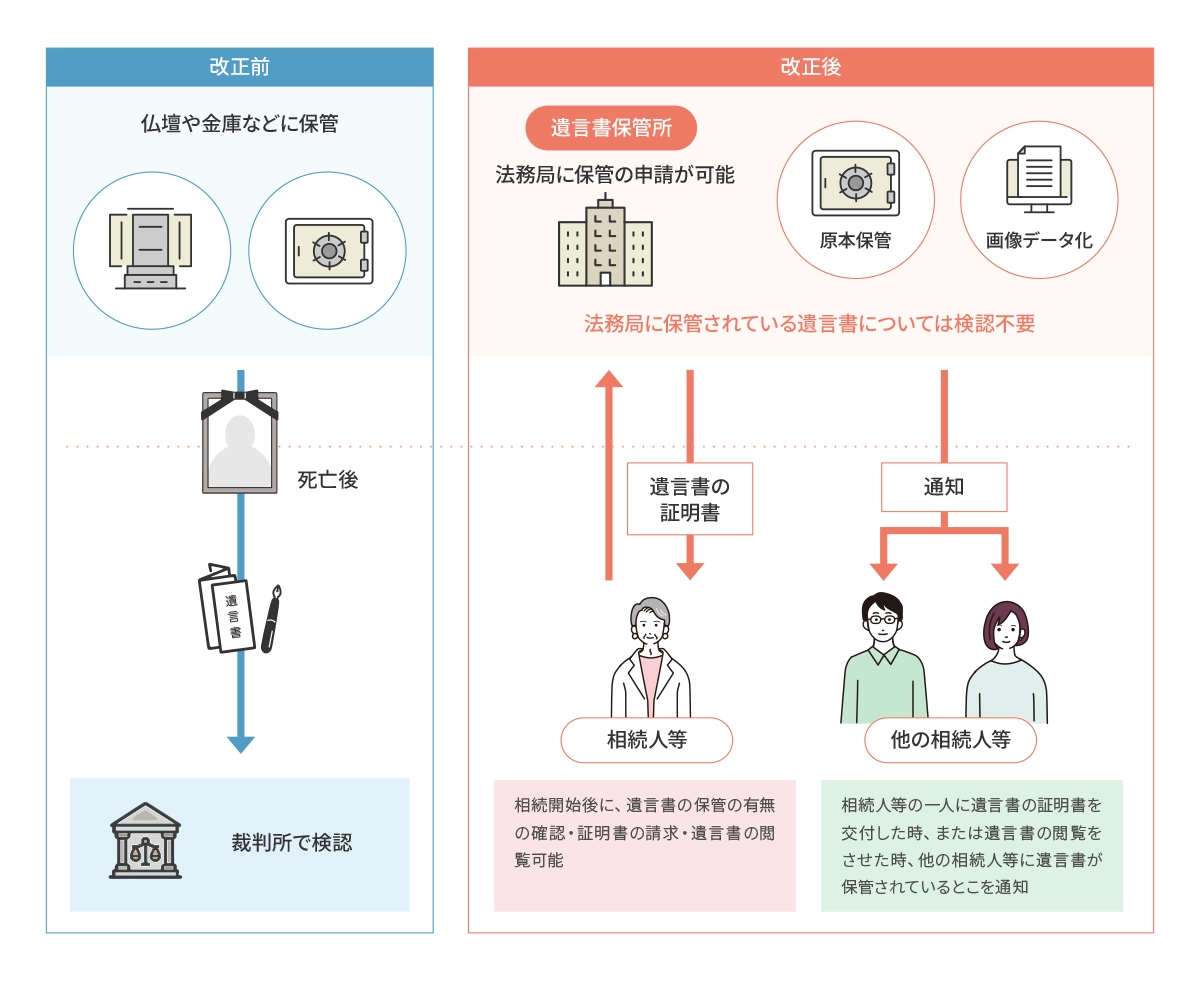

自筆証書による遺言書は自宅で保管されることが多く、せっかく作成しても紛失したり、捨てられてしまったり、書き換えられたりするおそれがあるなどの問題がありました。こうした問題によって相続をめぐる紛争が生じることを防止し、自筆証書遺言をより利用しやすくするため、法務局で自筆証書による遺言書を保管する制度が創設され、令和2年7月より開始されました。

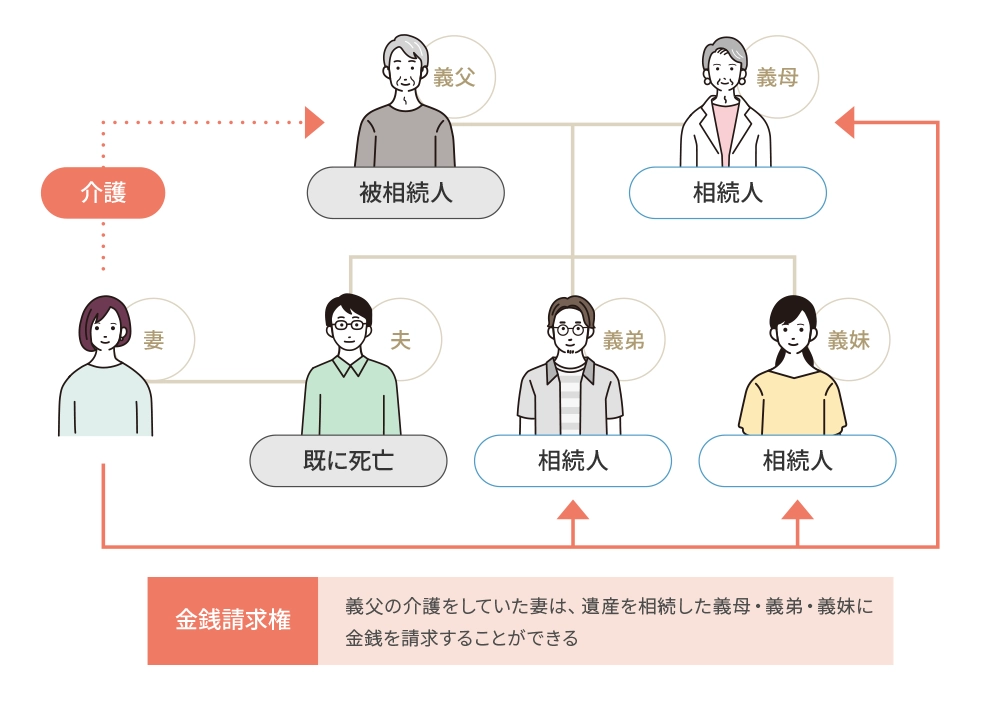

相続人ではない親族(例えば子の配偶者など)が被相続人の介護や看病をするケースがありますが、改正前には、遺産の分配にあずかることはできず、不公平であるとの指摘がされていました。

今回の改正ではこのような不公平を解消するために、相続人ではない親族も無償で被相続人の介護や看病に貢献し、被相続人の財産の維持または増加について特別の寄与をした場合には、相続人に対し、金銭の請求をすることができるようになりました。

今回の改正では、上記のほかにも実情に合った様々な方策が盛り込まれています。

配偶者短期居住権は、配偶者が相続開始時に被相続人が所有する建物に居住していた場合に、遺産の分割がされるまでの一定期間、その建物に無償で住み続けることができる権利です。

配偶者短期居住権は、被相続人の意思などに関係なく、相続開始時から発生し、原則として、遺産分割により自宅を誰が相続するかが確定した日(その日が相続開始時から6か月を経過する日より前に到来するときには、相続開始時から6か月を経過する日)まで、配偶者はその建物に住むことができます。

また、自宅が遺言により第三者に遺贈された場合や、配偶者が相続放棄をした場合には、その建物の所有者が権利の消滅の申入れをした日から6か月を経過する日まで、配偶者はその建物に住むことができます。

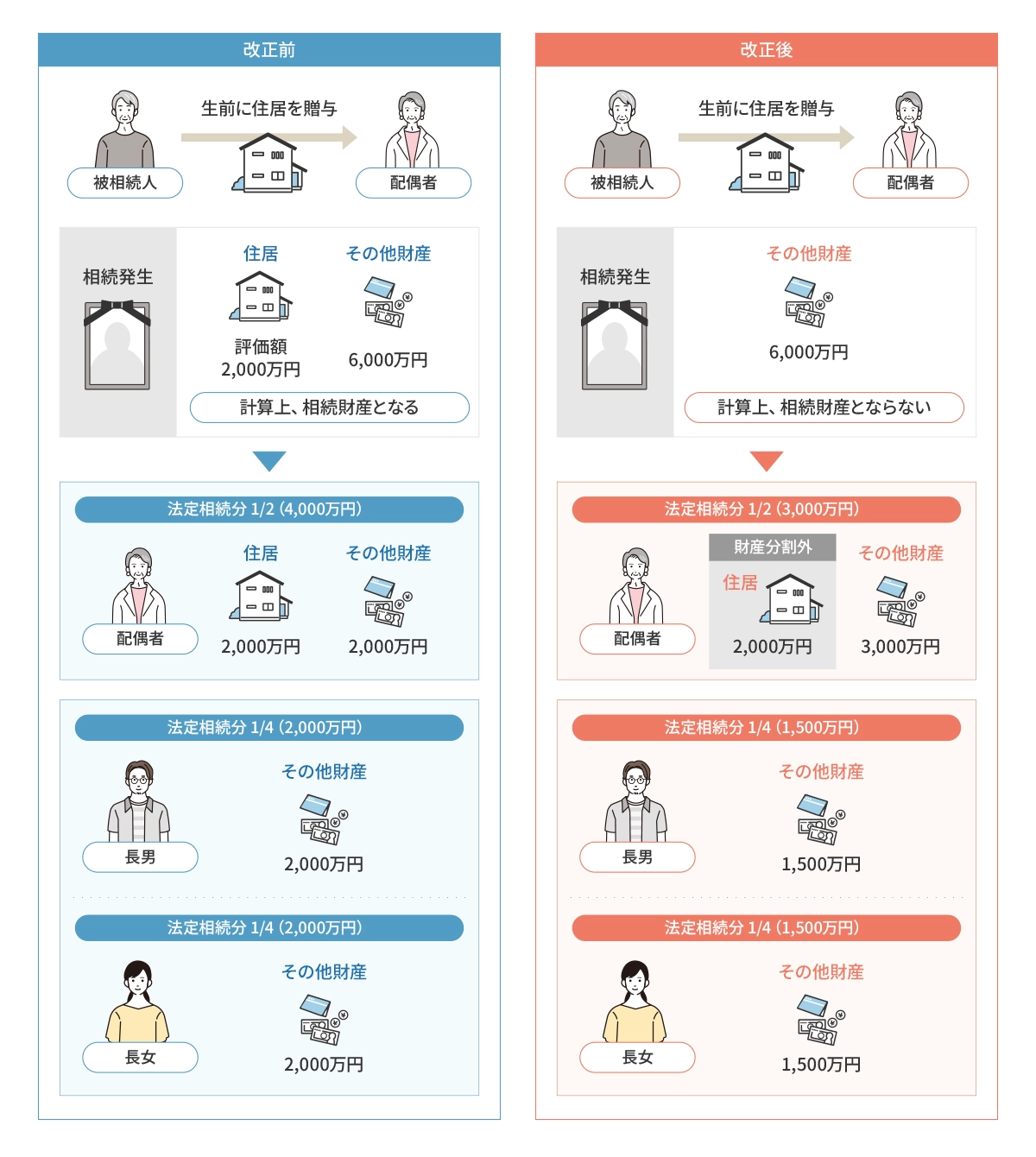

結婚期間が20年以上の夫婦間で、配偶者に対して自宅の遺贈または贈与がされた場合には、原則として遺産分割における計算上、遺産の先渡し(特別受益)がされたものとして取り扱う必要がなくなりました。

改正前には、被相続人が生前、配偶者に対して自宅の贈与をした場合に、その自宅は遺産の先渡しがされたものとして取り扱われ、配偶者が遺産分割において受け取ることができる財産の総額がその分減らされていました。そのため被相続人が、自分の死後に配偶者が生活に困らないようにとの主旨で生前贈与をしても、結果的に配偶者が受け取る財産の総額は生前贈与をしないときと変わりませんでした。

今回の改正により、自宅についての生前贈与を受けた場合には、配偶者は結果的により多くの相続財産を得て、生活を安定させることができるようになりました。

改正前には、生活費や葬儀費用の支払、相続債務の弁済などにお金が必要になった場合でも、相続人は遺産分割が終了するまでは被相続人の預貯金の払戻しができないという問題がありました。このような相続人の資金需要に対応することができるよう、遺産分割前にも預貯金債権のうち一定額については、家庭裁判所の判断を経ずに金融機関で払戻しができるようになりました。

改正後の相続法は、段階的に施行されています。

© 税理士法人 日本会計グループ All Rights Reserved.